экономика сша

Сегодня выйдут две знаковые новости по Америке - рынок готовится запустить "волатильность"

- 16 декабря 2025, 14:53

- |

Всем читателям нашего блога хорошего дня и попутного тренда!

Сегодня в 16:30 по Мск выйдет ключевой блок данных из США, который определит настроение рынков на ближайшую сессию.

Это не просто новости, это — сигналы для ФРС США о том, когда менять процентные ставки.

🎯 Что в фокусе?

Мы ждем три ключевых отчета:

Nonfarm Payrolls (Число занятых вне с/х): Это хедлайнер. Рынок ждет скромные 51 тысячу новых рабочих мест (прошлый раз было 119K).

Уровень безработицы: Прогноз — 4,5%.

Средняя почасовая зарплата: Прогноз — рост на 0,3% м/м.

На что смотрим?

Главное — не цифры сами по себе, а насколько они удивят рынок. Рынок уже готов к определенным значениям.

➕Если все цифры окажутся СИЛЬНЕЕ ожиданий: Это знак сильной экономики. Ждем роста доллара США и давления на фондовые рынки (S&P 500, Nasdaq), а также на криптовалюты. Логика: ФРС не спешит снижать ставки.

➖Если цифры окажутся СЛАБЕЕ ожиданий: Это признак замедления экономики. Доллар начнет ослабевать, а акции, криптосектор и золото могут получить поддержку, так как инвесторы начнут закладывать скорое смягчение политики ФРС.

( Читать дальше )

- комментировать

- 270

- Комментарии ( 1 )

Долг США - не вопрос суммы, а вопрос цены

- 16 декабря 2025, 10:28

- |

🇺🇸 $9 трлн долга США и длинные облигации: что здесь действительно важно

Цифра $9 трлн долга США к погашению в 2026 году звучит пугающе, но в реальности она не означает ни дефицита ликвидности, ни угрозы дефолта.

Речь идёт в первую очередь о рефинансировании, а не о возврате денег «из системы».

💵 Основная часть этого долга — казначейские векселя.

Это краткосрочные бумаги, которые постоянно перекладываются. Деньги при их погашении не исчезают, а возвращаются в финансовую систему — чаще всего снова через покупку новых выпусков.

Фонды денежного рынка уже сейчас аккумулируют около $7,5 трлн, и именно они являются главным источником спроса на краткосрочный долг США.

📊 Ключевая проблема — не объём долга, а стоимость его обслуживания.

Средняя ставка по текущему долгу ниже, чем ставки, по которым приходится размещаться сегодня. Это означает рост процентных расходов при каждом новом выпуске, особенно по бумагам с длинным сроком обращения.

🏛 Именно поэтому правительство делает ставку на краткосрочные обязательства.

( Читать дальше )

КРАХ НЕВИДИМОЙ ИМПЕРИИ: Как столетний валютный эксперимент Японии изменит глобальный финансовый порядок

- 16 декабря 2025, 09:53

- |

На протяжении тридцати двух лет одно учреждение обладало большей властью над ценами глобальных активов, чем Федеральная резервная система, Европейский центральный банк и Народный банк Китая вместе взятые. Это учреждение теперь систематически разрушает созданную им архитектуру, и почти никто не понимает, что будет дальше.

ПРОЛОГ: ТАЙНА, КОТОРАЯ ДВИГАЛА ВСЕМ.

В сентябре 2025 года Банк Японии опубликовал трехстраничный документ, который должен был доминировать во всех финансовых заголовках мира. Этого не произошло. Индекс Nikkei 225 слегка снизился. Валютные рынки едва дрогнули. Биткоин продолжал двигаться в боковике. Документ объявлял о начале конца крупнейшего в истории человечества монетарного вмешательства — ликвидации на 83 триллиона йен, которая растянется более чем на столетие.

Это не история о Японии. Это история о том, как вся конструкция современных цен активов была построена на фундаменте, который теперь методично убирают, кирпич за кирпичом. Это история о йеновом кэрри-трейде — самом значимом, но наименее понятом факторе в глобальных финансах.

( Читать дальше )

Обвал или Инфляция? Разбор ключевой ставки Баффета перед 2026 годом

- 14 декабря 2025, 09:40

- |

Почему Баффет сидит в кэше? Этот сценарий может изменить ВСЕ в 2026 году. Уоррен Баффет держит рекордный объём кэша и не спешит входить в рынок. Почему крупнейший инвестор мира выбрал именно эту стратегию и на какой сценарий он делает ставку перед 2026 годом? В этом видео разбираем, чего ждёт Баффет: рецессии или обвала рынков, почему облигации могут не спасти при инфляции, и чем его подход отличается от нашей стратегии. Сравниваем два сценария: дефляционный и инфляционный. Показываем, какие активы выигрывают в каждом из них. 2026 год может стать точкой развилки, и к нему стоит готовиться уже сейчас.

ОБЗОР НА YOUTUBE: youtu.be/vM_JCSJ2QEM

ОБЗОР НА ВК ВИДЕО: vkvideo.ru/video-228764295_456239092

ОБЗОР НА RUTUBE: rutube.ru/video/0b6561a785a034d5b0dbd46a1baf6998/

НАШ ТГ КАНАЛ: t.me/tradeinsider_official

Not QE 2

- 13 декабря 2025, 18:48

- |

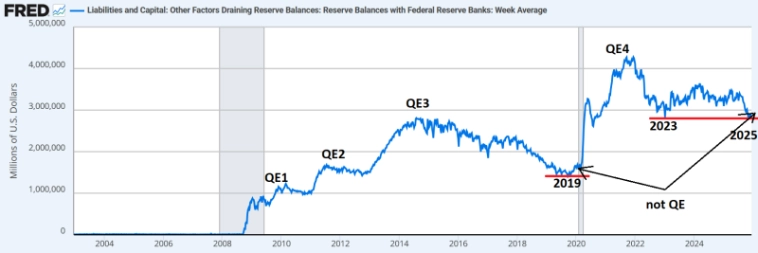

Помимо статистики использования РЕПО предвестником банковского кризиса в США служит объем резервов коммерческих банков в ФРС. Каждый раз, когда объем резервов падает до некоторого уровня (на графике обозначил красной горизонтальной линией) в банковской системе начинаются проблемы, на которые ФРС вынужден реагировать. Так было в 2019, в 2023, так же получилось в 2025 г. Аналогично было в 2008 г., хоть этого и не видно в масштабе графика.

С 12 декабря ФРС запустил программу покупки активов аналогичную той, которая была в 2019 г., прозванную not QE. Если казначейство потратит хотя бы половину из тех 800 млрд., что у них есть сейчас на счете*, плюс заявленный объем новой not QE, банковские резервы увеличатся до 4 трлн. Красная линия имеет тенденцию со временем подниматься, поэтому в следующий раз она, возможно, будет выше.

PS

Банковские резервы хранятся на счетах в ФРС и не засчитываются как денежная масса М1 и М2. Поэтому от представителей ФРС часто можно услышать, что они не увеличивают денежную массу.

( Читать дальше )

ФРС снизила ставку и обновила прогнозы

- 11 декабря 2025, 13:10

- |

По итогам заседания 9–10 декабря ФРС снизила ставку по федеральным фондам на 0,25%, до 3,5–3,75% годовых. Решение поддержали большинство членов FOMC, хотя часть выступала за более резкое снижение или сохранение уровня. Смягчение ДКП связано с ростом безработицы до 4,44% и сопровождается выкупом краткосрочных облигаций в рамках QE для стабилизации межбанковского рынка.

Регулятор повысил прогноз роста ВВП на 2025–2026 годы до 1,7% и 2,3% г/г, объясняя это активностью потребителей, инвестициями в ИИ и фискальной поддержкой. Прогноз безработицы — 4,5%, 4,4% и 4,2% на три года. Инфляция по базовому PCE ожидается на уровне 3% в текущем году и 2,5% в следующем. Пауэлл отметил снижение инфляции в услугах и ожидает замедления цен на товары во второй половине следующего года.

ФРС сохранила прогноз ставки на 2026 год — 3,4%, что предполагает лишь одно снижение, хотя рынок ждёт два. Пауэлл подчеркнул, что политика не предопределена, и регулятор возьмёт паузу, чтобы оценить эффект от снижения на 75 б.п. с сентября по декабрь. Характеристика политики изменилась с «ограничительной» на «умеренно смягчающую».

( Читать дальше )

Тарифы могут привести к сокращению численности персонала в американских компаниях в 2026 году.

- 11 декабря 2025, 12:38

- |

Поскольку рынок труда уже идет на спад в условиях отсутствия увольнений и найма, растут опасения, что пошлины на импорт из США приведут к увеличению эксплуатационных расходов и заставят компании начать сокращать штаты.

Например, респонденты ноябрьского опроса Института управления поставками относительно условий труда на фабриках выразили повышенный уровень беспокойства.

«Мы начинаем вводить более долгосрочные изменения в связи с тарифной политикой», — написал один из руководителей компании, занимающейся транспортным оборудованием. «Это включает в себя сокращение штата, новые рекомендации для акционеров и развитие дополнительных зарубежных производств, которые в противном случае были бы предназначены для экспорта в США».

( Читать дальше )

Экономика США растет умеренными темпами, инфляция остается повышенной — председатель ФРС США Джером Пауэлл

- 10 декабря 2025, 22:36

- |

Пресс-конференция председателя ФРС США Джерома Пауэлла.

Главное:

- Экономика США растет умеренными темпами, инфляция остается повышенной.

- Риски для инфляции смещены в сторону повышения.

Бессент заявил, что экономика США завершит 2025 год с ростом в 3%

- 09 декабря 2025, 16:16

- |

Министр финансов США Скотт Бессент заявил, что реальный рост ВВП страны по итогам 2025 года составит около 3%, несмотря на приостановку работы правительства, передает Bloomberg.

Шатдаун продолжался 43 дня — с 1 октября по 12 ноября. Законодатели продлили финансирование до 30 января 2026 года. Бессент отметил успешность сезона праздничных покупок и предсказал сильную основу экономики на конец года. По его словам, валовой внутренний продукт показал снижение на 0,6% в первом квартале 2025 года и рост на 3,8% во втором квартале. Федеральный резервный банк Атланты оценивает рост ВВП в третьем квартале на уровне 3,5%.

Министр финансов ожидает «значительного снижения» инфляции в следующем году. По данным, базовая инфляция в сентябре достигла 2,8%. Потребительские расходы, формирующие почти 70% ВВП, продолжают расти, хотя индекс потребительских настроений Мичиганского университета в декабре составил 53,3, что на 4,5% выше ноябрьского уровня, но на 28% ниже показателя прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал